「将来のために何かした方がいいのは分かっているけど、資産運用って難しそう…」

「銀行に預けているだけじゃダメなの?」

そんな疑問や不安を感じていませんか?

かつては「貯金」だけでも間違いではありませんでしたが、低金利と物価上昇が続く現代では、「預金だけ」では資産の実質的な価値が目減りしてしまうリスクがあります。

この記事では、資産運用の基礎の基礎から、初心者が失敗しないための具体的な手法までをわかりやすく解説します。

お金の不安を解消し、自由な未来への第1歩を踏み出していきましょう。

資産運用とは?「お金にお金を稼いでもらう」仕組み

資産運用とは、一言で言えば「自分のお金を働かせて、お金を増やすこと」です。

労働でお金を稼ぐだけでなく、持っている資産(お金)を投資などに回すことで、利益を生み出す仕組みを指します。

「貯蓄」と「投資」の決定的な違い

まず理解すべきは、貯蓄と投資の役割の違いです。

貯蓄(守る)

1.お金を銀行に預けて「保存」すること。

2.元本は保証されますが、現在は、金利がほぼつかないので、お金は増えません。

投資(増やす)

1.利益を見込んでお金を投じること。

2.元本が減るリスク(元本割れ)はありますが、銀行預金よりも高い収益が期待できる。

つまり、「使う予定のあるお金は貯蓄」し、「当面使わない余剰資金は投資(資産運用)」に回すという使い分けが重要です。

直近10年以内に使用する予定がある場合は貯蓄、10年以上使用する予定がない場合は資産運用など、決めることによりどうしたらいいか悩まずに済みますね。

なぜ今、資産運用が必要なのか?

結論から言うと、「インフレ(物価上昇)」に対抗するためです。

昔のように銀行預金の金利が高い時代は、預けておくだけでお金が増えていました。

しかし、現在は少しは金利が上がっているものの、低金利は続いています。

一方で、物の値段は(物価)は急激に上がり続けています。

例えば、100万円を預金していても、10年後に物価が上がっていれば、その100万円で買える物は減ってしまいます。

これを「資産価値の目減り」と言います。

資産運用をして、物価上昇率以上にお金を増やさなければ、実質的に貧乏になってしまう可能性があるのです。

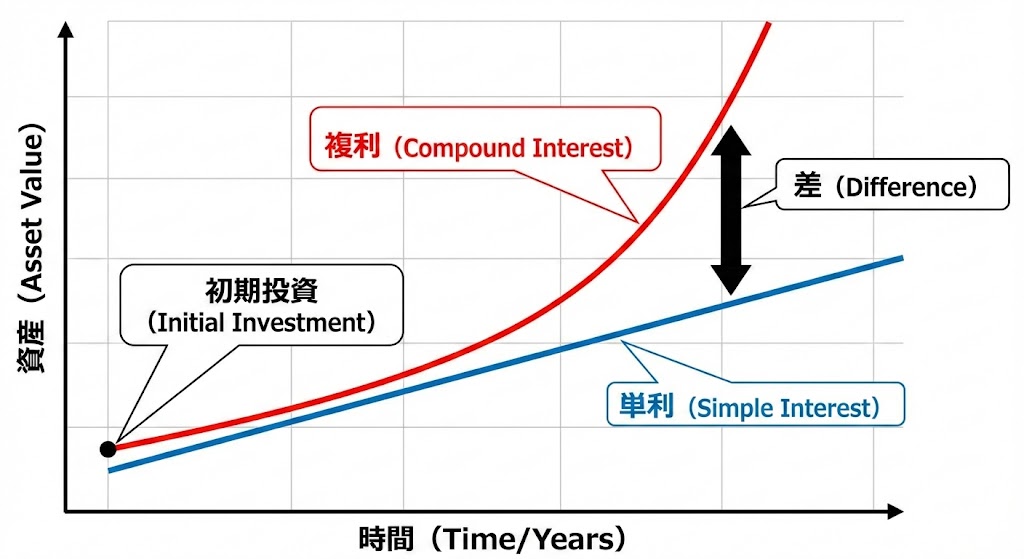

時間を味方につける「複利の効果」

資産運用には「複利」という魔法のような力があります。

単利

・元本だけに利息がつくこと。

複利

・運用で得た利益を元本にプラスして、さらに運用すること。「利息が利息を生む」状態。

例えば、元本100万円を年利5%で運用した場合、単利なら毎年5万円ずつ増えますが、複利なら2年目は「105万円」に対して5%がつくため、増え幅が大きくなります。

期間が長くなればなるほど、複利の効果は雪だるま式に大きくなります。

だからこそ、資産運用は「早く始める」ことが有利なのです。

初心者におすすめの資産運用の種類

資産運用には多くの種類がありますが、リスクとリターンのバランスは商品によって全く異なります。

ここでは代表的な3つの手法を紹介します。

株式投資:会社の成長利益を受け取る

企業が発行する「株式」を購入し、その企業に出資する方法です。

メリット

・株価が上がった時の売却益や、配当金(利益の分配)、株主優待が得られます。

デメリット

・企業の業績悪化や倒産により、株価が暴落したり紙切れ同然になるリスクがあります。

個別に企業を分析する必要があるため、少し勉強が必要ですが、経済の関心が高まるといったメリットもあります。

以前にも解説しましたが、投資の基本は長期投資なので、株価が上がったタイミングですぐに売却する手法は、個人的におすすめはしていません。

投資信託:プロに任せて分散投資

初心者に最もおすすめなのが「投資信託」です。

多くの投資家から集めたお金を1つの大きな資金としてまとめて、運用のプロ(ファンドマネージャー)が株式や債券などに分散して投資します。

メリット

1.少額(100円~)から始められ、自動的に分散投資ができるためリスクが軽減されます。

2.NISAやiDeCoなどの非課税制度とも相性が抜群です。

デメリット

1.プロに任せるための手数料(信託報酬)がかかります。

2.元本は保証されません。

「何を買えばいいかわからない」という人は、まずは全世界株や米国株に分散投資する投資信託(インデックスファンド)から始めるのが王道です。

投資信託はおすすめの投資法の1つですが、銀行や証券会社によっては、かなり高い手数料に設定している場合があるので、手数料は細かく確認しましょう。

国債・社債:リスクを抑えてコツコツ増やす

国や企業にお金を貸して、定期的に利子を受け取り、満期になれば元本が返ってくる仕組みです。

メリット

1.株式や投資信託に値動きが小さく、元本が返ってくる可能性が高い。

2.国が破綻しない限り国債は安全。

3.銀行預金よりも金利が良い」傾向にあります。

デメリット

1.リターン(増え幅)は株式などに比べると低いです。

2.大きく資産を増やすのには向きません。

「とにかく損をするのが怖い」といった人におすすめの運用方法です。

失敗しない資産運用の始め方3つのステップ

資産運用はギャンブルではありません。

正しい手順とマインドセットを持てば、リスクをコントロールしながら資産を育てることができます。

ここでは資産運用で大事な3つのステップについて紹介していきます。

目標設定と余剰資金の把握

いきなり商品を買う前に、「いつまでに、いくら、何のために必要か」を明確にしましょう。

・老後資金なら→20年以上の長期運用が可能。

・数年後の住宅資金なら→リスクを抑えた運用が必要、もしくは預金。

そして、生活防衛資金(生活費の3か月~6か月分)は必ず銀行預金として確保してください。

資産運用は、あくまでも当面使う予定のない「余剰資金」で行うのが鉄則です。

生活費まで投資に、回すと、暴落時に生活が破綻してしまいます。

資産運用は基本的に20年以上の長期運用が基本です。数年後に使う予定がある資金は無理に運用せずに預金しておくのも正解です。

リスクとリターンの関係を理解する

「ローリスク・ハイリターン」の商品は、この世に存在しません。

もしそのような勧誘があれば、それは100%詐欺です。

リスク:危険性という意味ではなく、「価格の振れ幅(不確実性)」のこと

リターン:収益のこと。

大きく増やしたいなら、大きく減る可能性(リスク)を受け入れる必要があります。

自分が「最大でいくらまでなら損をしても耐えられるか(リスク許容度)」を知っておくことが、メンタルを安定させるコツです。

毎日株価のチェックをしたりするのは、リスク許容度を超えている可能性があります。忘れているくらいがちょうどいいリスク許容度になります。

長期・積立・分散の「王道」を守る

資産運用の成功率を最も高める黄金ルールは以下の3つです。

長期

・短期的な値動きに一喜一憂せず、10年、20年と長く持ち続ける。

積立

・毎月決まった額を自動で購入する。(ドル・コスト平均法)

・高い時は少なく、安い時は多く買えるため、購入単価が平準化されます。

分散

・「卵を1つのカゴに盛るな」投資先(国内、海外、株、債券)や時間を分けることで、致命 的なダメージを防ぎます。

まずは「つみたてNISA(新NISAのつみたて投資枠)」などを利用して、毎月数千円からでも「長期・積立・分散」をスタートさせてみましょう。

まとめ

資産運用とは、単なる金儲けではなく、インフレから資産を守り、将来の選択肢を広げるための「必須スキル」です。

・資産運用はお金に働いてもらう仕組み

・貯蓄(守り)と投資(攻め)を使い分ける

・初心者は「投資信託」での「長期・積立・分散」が王道

最初は誰もが初心者です。

まずは、少額から始めて、値動きに慣れることからスタートしてみてください。

今日も最後までお読みいただきありがとうございました。

今後もお金の勉強を一緒に継続し、自由を目指していきましょう。

コメント